La Inversión Extranjera Directa en España, 2014

27 de Marzo de 2015 | IDE | SIfdi

Consideraciones previas

Antes de entrar a analizar los datos recientemente publicados por el Registro de Inversiones Exteriores del Ministerio de Economía y Competitividad y tratar de ponerlos en contexto, es importante entender que por la forma de recopilar estos datos y por el tipo de variables que se miden, hay una serie de consideraciones que conviene tener en cuenta:

- Efecto temporal: los datos que recoge el Registro de Inversiones son los declarados por los propios inversores. El plazo máximo para la presentación de la declaración suele ser de un mes contado a partir de la fecha de formalización de la inversión, y las inversiones recogidas se asignan al período correspondiente de acuerdo con la fecha de realización de las mismas, pero es cierto que puede haber retrasos en las presentaciones, que hace que en las actualizaciones trimestrales se puedan modificar los datos de períodos anteriores (en la actualización actual de hecho se han modificado datos de años anteriores). En el último período del año es normal que se acumulen más notificaciones que las que corresponde a ese período, de ahí parte de la explicación de los crecimientos que habitualmente se observan en los segundos semestres.

- Efecto Regional: La inversión extranjera en España se asigna a la Comunidad Autónoma dónde está previsto que se lleven a cabo las actividades generadas por la inversión. Las inversiones de ámbito general se asignan al apartado “Todo el territorio nacional” (identificado como “Sin asignar” en las gráficas, una de las principales ‘regiones’ algunos años). El problema puede surgir si la empresa no indica dónde se van a realizar las actividades generadas por la inversión, en cuyo caso los importes se asignan al domicilio declarado por los inversores (su matriz en el país). Dada la fuerte concentración de estas sedes en las Comunidades de Madrid y Cataluña, esto tiene un fuerte impacto en la distribución regional de los datos (efecto sede).

- Grandes operaciones: Debido a la diversa naturaleza y tamaño de las inversiones que se registran, los datos en un período determinado pueden estar muy influenciados por un número reducido de operaciones, hecho que dificulta el análisis de la evolución de los mismos, especialmente en períodos cortos. Ejemplos extremos de esto son las operaciones de Enel sobre Endesa en 2007 o la de Imperial Tobacco sobre Altadis en 2008, o la compra de Ono a manos de Vodafone de 2014, cuando se contabilice. En regiones con niveles de flujo de inversión reducido, la amplia mayoría, pueden ser operaciones puntuales de mucha menos envergadura las que distorsionen toda una serie.

- ETVEs y NoETVEs: Las Entidades de Tenencia de Valores Extranjeros son sociedades establecidas en España cuyo “principal” objeto es la tenencia de participaciones de sociedades situadas en el exterior (Holding). Las ETVEs son sociedades instrumentales cuya existencia obedece a estrategias de optimización fiscal dentro de un mismo grupo empresarial, y en muchos casos sus inversiones carecen de efectos económicos directos. Las operaciones de inversión llevadas a cabo por este tipo de sociedades generalmente consisten en la transmisión dentro de un mismo grupo empresarial de participaciones en sociedades radicadas en España. Aunque en algunos casos se han incluido sus datos en las gráficas, para la mayoría de los análisis se tendrán en cuenta únicamente las inversiones No-ETVE.

- Tipo de inversión: no todos los anuncios de inversiones realizados por las empresas extranjeras corresponden a inversiones contabilizadas por el Registro de Inversiones Exteriores. Puede haber operaciones que se distribuyan a lo largo de varios períodos, aunque se hagan públicas como una gran inversión en un momento puntual, y hay otras operaciones que simplemente no las contempla el registro (por ejemplo, no se recogen la financiación entre empresas, los beneficios reinvertidos, la inversión en inmuebles…).

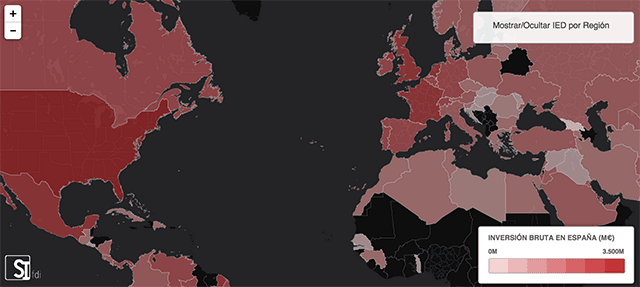

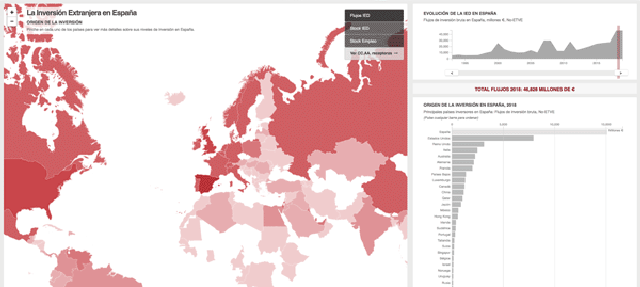

| Relacionado: Mapa de la IED en España

| Relacionado: La IED en España, 2015

Situación a nivel mundial

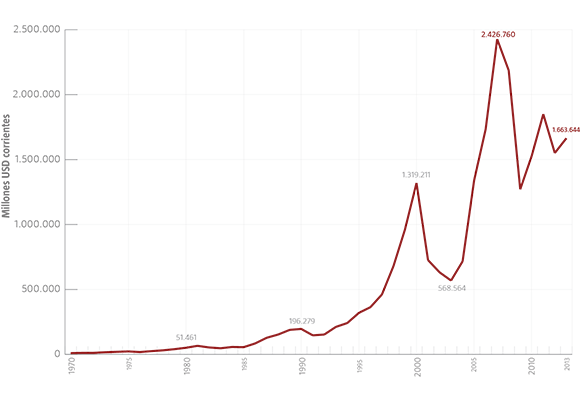

Aunque no están todavía disponibles los datos definitivos de la UNCTAD (United Nations Conference on Trade and Development) de 2014, en la primera gráfica se puede ver la evolución que éstos han seguido desde 1970. Como se observa en ella, y a pesar del frenazo en la progresión experimentado durante estos últimos años de crisis global, la IED a nivel mundial ha experimentado un crecimiento exponencial, en especial a partir de los años 90. Este crecimiento se ha visto truncado en dos claras crisis, la primera de ellas tras el estallido de la burbuja de las empresas punto com en los años 2000, que paró en seco las inversiones internacionales en infraestructuras y en nuevas tecnologías, y la segunda tras el comienzo de la última crisis en 2007, aunque en muchos países como España los efectos en la IED se notaron a partir de 2008. A pesar de la vuelta al crecimiento de los últimos años, los flujos globales todavía siguen un 30% por debajo de los niveles marcados en 2007.

. Evolución de los flujos de IED Mundial (1970-2013, millones USD )

Fuente: UNCTAD

En buena medida, esta evolución no deja de ser un reflejo de la globalización e internacionalización que han experimentado las empresas, y constituye un buen indicador de cómo estas empresas se expanden a nivel global. Uno de los cambios más importantes que se ha visto estos últimos años es que una parte significativa del comercio internacional, tanto a nivel global como en España, se explica por las operaciones intra-empresa, siendo pues la inversión extranjera directa uno de los principales factores que determinan los patrones de comercio entre países.

En cualquier caso, es difícil predecir el comportamiento futuro de los flujos a corto-medio plazo. Por un lado, las dudas sobre las perspectivas económicas globales, la volatilidad en las divisas y en los mercados de materias primas, y los elevados riesgos geopolíticos pueden afectar de forma negativa a los flujos. Por otro, el fortalecimiento de la economía de los Estados Unidos, el posible incremento de la demanda derivado de los bajos precios del petróleo y la proactiva política monetaria de la Eurozona, junto con las medidas de creciente liberalización y promoción de la IED, pueden afectar favorablemente a los flujos.

Al igual que sucede con el PIB global, desde el año 2012 los países emergentes son responsables de más de la mitad de los flujos de inversión extranjera recibidos, y tienen un mayor peso en el cómputo global que en cualquier tiempo pasado; A pesar de ello y de sus patrones de crecimiento recientes, siguen sin dominar todavía la escena, especialmente en cuanto a la emisión de flujos.

Estados Unidos, Japón, China y Rusia fueron los principales países emisores en 2013, con patrones de comportamiento y áreas geográficas de actuación bien diferenciados; entre los principales inversores se encuentran también países como Hong Kong, Suiza, los Países Bajos o Singapur, que por su fiscalidad y atractivos esquemas ofrecen ciertas ventajas a la hora de abordar desde ellos operaciones de inversión. Junto a ellos, el resto de los principales puestos se encuentran ocupados por las principales economías de la Unión Europea, Canadá, los países Nórdicos, y alguna economía asiática adicional como Corea del Sur o Taiwán.

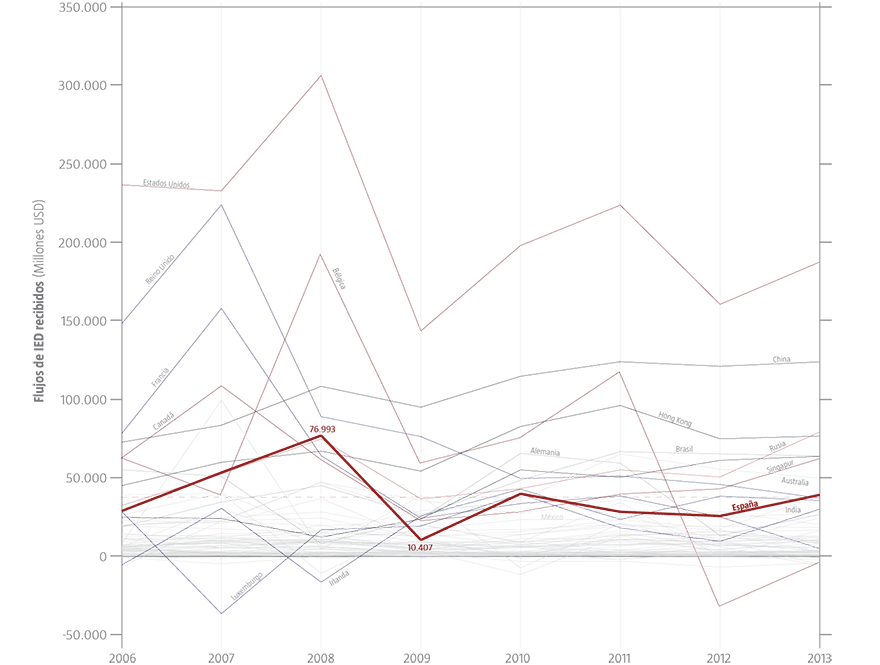

. Principales países receptores de IED (2006-2013, millones USD)

Fuente: UNCTAD

En cuanto a los principales receptores, se observa que las variaciones interanuales estos últimos años han sido fuertes, con un dispar comportamiento en función del país. Estados Unidos sigue siendo el mayor receptor, con fuertes variaciones interanuales, aunque la progresiva ascensión de China amenaza con alcanzarles en un futuro cercano (de hecho, según las estimaciones preliminares de la UNCTAD para 2014, tanto China como Hong Kong podrían haber superado a Estados Unidos ese año). Reino Unido y Francia ocupan lugares destacados, a pesar de sus altibajos. Canadá se mantiene en el top 10 año tras año, aprovechando su proximidad y estrecha relación con el principal emisor. Vuelven a aparecer entre los principales puestos países de tránsito como Hong Kong y Singapur en Asia o Luxemburgo, Países Bajos y Suiza en Europa (aunque el registro de ésta última en 2013 fue muy malo). España, a pesar de la percepción interna y de la posición teórica en cuanto a recepción de inversiones que le atribuyen algunos estudios internacionales, también se mantiene entre los principales países receptores, aunque con algún altibajo. En el último año del que se disponen datos internacionales para la comparativa (2013), España se situó novena a nivel mundial, siendo el primer país de la zona Euro en la tabla y el cuarto de la OCDE, únicamente por detrás de los Estados Unidos, Canadá y Reino Unido, aunque con cifras de inversión lejanas al pico alcanzado en 2008 y levemente por encima de nuestra su desde 2006. En términos de stock acumulado, España es todavía la decimoprimera economía receptora a nivel mundial.

Las estimaciones de la UNCTAD para 2014 hablan de una contracción de la inversión mundial del 8%, fundamentalmente debido a la fragilidad de la economía global, la incertidumbre política y los riesgos geopolíticos. La caída ha sido fuerte en países desarrollados como Estados Unidos, país en el que se ha registrado un alto nivel de desinversiones en el año, que lleva el cómputo general de estos países hasta una caída del 14%. Sin embargo, la Unión Europea ha visto un incremento del 13% frente a 2013, aunque esto la sitúa todavía lejos del pico alcanzado en 2007. El descenso de las inversiones en Economías Frontera ha sido fuerte, reduciéndose en más de la mitad el nivel de los flujos, siendo especialmente significativa la situación experimentada por Rusia y las bajas expectativas de crecimiento en este país. Por el contrario, los países en desarrollo han experimentado un incremento de las inversiones del 4%, que situaría su peso global en el 56%, máximo histórico. Sin embargo, el comportamiento ha sido dispar en las distintas regiones, con Asia recibiendo mas flujos, África manteniendo un nivel estable y América Latina viendo bajar su cuota. En cualquier caso, estas estimaciones están basadas en los datos trimestrales disponibles, por lo que hay que ser cautos con ellos hasta la publicación de los definitivos.

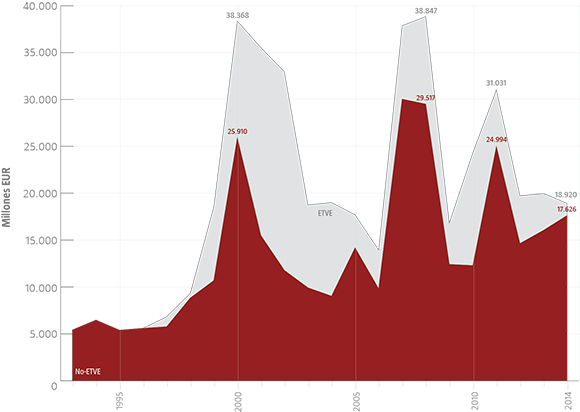

Situación en España

De acuerdo con los datos recientemente publicados por el Registro de Inversiones correspondientes a 2014, se observa que los flujos de inversión bruta han caído este año un 5,3%, debido fundamentalmente al fuerte descenso de las operaciones ETVE (-67,1%, hasta los 1.295M€). Excluyendo éstas, el aumento de las inversiones productivas ha sido del 9,8%, ascendiendo la cifra hasta los 17.626M€, levemente por encima de la media desde el año 2000 (16.914M€) y marcando el quinto mejor registro desde entonces, aunque lejos todavía de los máximos alcanzados en 2007 y 2008. No obstante, es importante tener en cuenta que en esos dos años se registraron sendas operaciones de gran tamaño que determinaron en gran medida los niveles alcanzados (en 2014 también se produjo la compra de Ono por parte de Vodafone, por 7.200M€, que no parece recogida en los datos de este año).

. Evolución de los flujos recibidos en España (1993-2014, millones EUR)

Fuente: Registro de Inversiones, MINECO

Según datos del Ministerio, un 80,4% de la inversión productiva (No-ETVE) se ha concentrado en operaciones Greenfield (14.174M€, +11% frente al año anterior), mientras que el restante 19,6% (3.452M€, +5%) corresponde a adquisiciones de sociedades ya existentes. Esta distribución se verá notablemente afectada cuando se computen operaciones como la mencionada anteriormente de Vodafone o la de France Telecom sobre Jazztel, si finalmente se ejecuta (3.400M€).

Si se consideran las desinversiones y se analizan los flujos de inversión netos, se puede concluir que el aumento de la inversión productiva fue mayor (18,8%), alcanzando los 13.805M€. De nuevo, el comportamiento de las operaciones ETVE ha sido peor, ofreciendo un registro de flujos de inversiones netas negativo (-368M€, superando pues las desinversiones a las inversiones).

En lo que respecta a las cifras de stock, el último año del que el Registro ofrece datos (2012) la posición extranjera inversora en España era de 361.550M€ (-5% frente al año anterior), 310.672M€ si atendemos sólo a las inversiones productivas, con un impacto en el empleo de prácticamente 1,3 millones. Hasta mediados de año no se espera que se actualicen estas cifras con los datos de 2013.

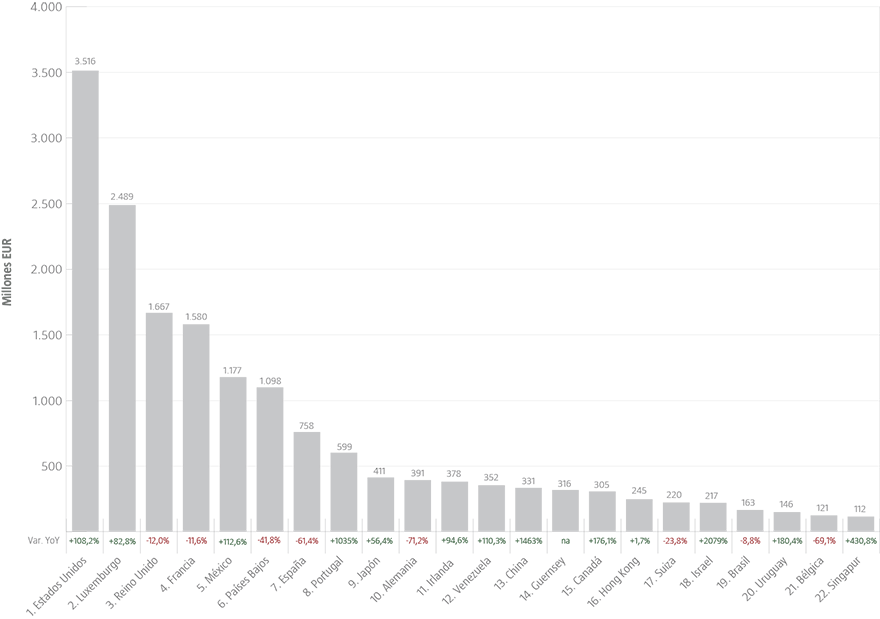

Origen de la inversión

En lo que respecta al origen de estas inversiones, y entendiendo como país de origen de la inversión el país último, es decir, el país de residencia del titular último de la inversión (en el que se agota la cadena de titularidad), España sigue recibiendo flujos fundamentalmente de países de la OCDE (85,7% de la inversión productiva). Los países europeos siguen siendo la principal fuente, con cerca del 57,3% del total de los flujos brutos recibidos en 2014. De ellos, una amplia mayoría corresponde a inversiones de países de la UE-15, si bien este porcentaje ha ido bajando desde los niveles que se alcanzaban en períodos como 2004-2008, en los que el 90% del total de las inversiones procedían de la Unión Europea. Norteamérica es responsable del 21,7% de las inversiones en 2014, fundamentalmente por las cifras recibidas desde Estados Unidos, principal inversor este año en el país. Las inversiones recibidas desde América Latina todavía tienen un gran margen de crecimiento, suponiendo un 11,5% del total gracias a un fuerte crecimiento en el año (+82,7%), que las ha situado levemente por encima del 9% recibido de Asia y Oceanía.

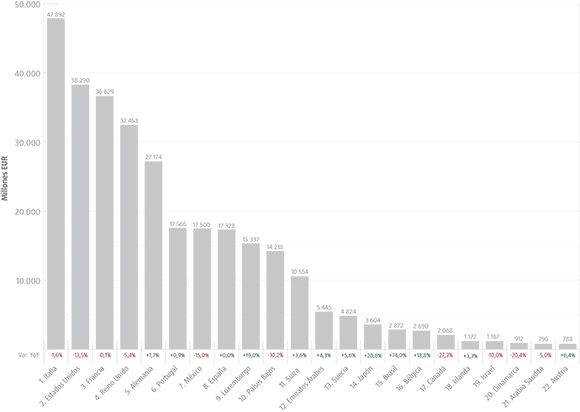

En las gráficas siguientes se puede apreciar de forma individual la aportación de los principales países inversores en 2014 y las variaciones interanuales de sus cifras, así como el stock de su posición inversora en 2012. Estados Unidos se ha vuelto a colocar como principal inversor individual en el país, seguido por Luxemburgo, Reino Unido, Francia y México, con comportamientos dispares. Se han experimentado descensos notables en las inversiones de algunas de las principales economías Europeas (Reino Unido, Francia, y especialmente en Alemania o Países Bajos), compensadas por los incrementos experimentados en Estados Unidos, Luxemburgo o algunos países latinoamericanos (México, Venezuela y Uruguay, fundamentalmente). No nos debe extrañar la presencia entre los principales inversores de economías como Luxemburgo, los Países Bajos y otras economías con atractivos esquemas para las inversiones de esta índole, que actúan como fuerte hub de inversiones en la región; No se ve todavía sin embargo demasiado impacto en el país de las operaciones desde otros centros similares de inversión como pueden ser Hong Kong o Singapur, con fuerte actividad en la región Asiática pero todavía reducida en nuestro país.

. Principales países inversores en España: Flujos de inversión bruta (2014, NoETVE)

Fuente: Registro de Inversiones, MINECO

Es importante volver a recordar aquí que los niveles de inversión desagregados (ya sea por país de origen o por CCAA de destino) pueden estar fuertemente condicionados por inversiones puntuales. Así, el máximo en inversiones productivas procedentes de Estados Unidos alcanzado este año está muy relacionado con una gran operación en el sector farmacéutico. Por debajo de cierto nivel de inversión, en el que se encuentran la mayoría de los países, tiene poco sentido hacer valoraciones de las variaciones interanuales, al estar fuertemente condicionadas a la entrada o no de inversiones puntuales de cierta cuantía.

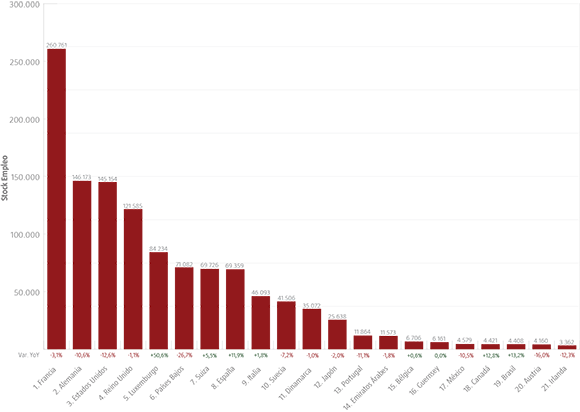

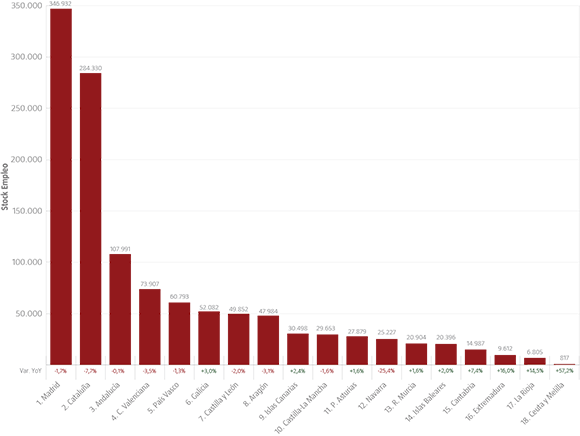

Como puede observarse en las gráficas de stock no siempre hay una relación directa entre niveles de inversión y empleo, ya que esta segunda variable es muy dependiente de la tipología de la inversión. Los países europeos copan los primeros puestos en cuanto a empleo, con la única excepción de Estados Unidos. La primera economía asiática en cuanto a stock de empleo es Japón, en el duodécimo lugar, con casi la mitad del empleo generado por empresas del continente asiático. En un año de moderados descensos en la mayoría de países, destaca el crecimiento por encima del 50% de Luxemburgo (ese año fue el tercer país en flujos de inversión bruta hacia España, con niveles de inversión inferiores a los de este último año).

. Principales países inversores en España: Stock posición inversora (2012, NoETVE)

Fuente: Registro de Inversiones, MINECO

. Stock de empleo según país de origen (2012)

Fuente: Registro de Inversiones, MINECO

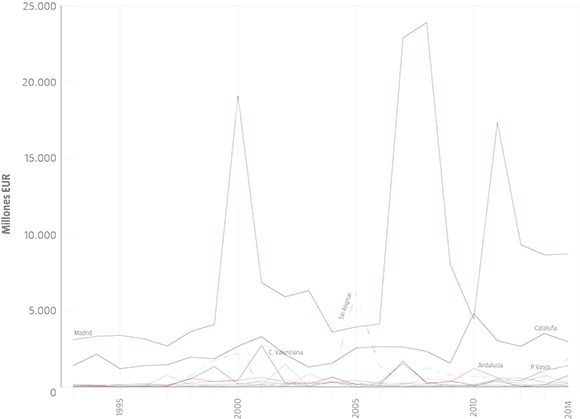

Distribución Regional

Atendiendo al destino regional de la inversión en España, Madrid tradicionalmente ha sido la principal receptora de inversión extranjera productiva, con la excepción del año 2010. Existe pues un fuerte efecto sede, del que se benefician tanto la Comunidad de Madrid como Cataluña, tanto por la forma de asignar la inversión en aquellos casos en los que el inversor no indique dónde ésta será efectiva como por el poder de atracción de las grandes inversiones que ejercen las propias sedes de las grandes empresas españolas (así como por las operaciones de adquisiciones de empresas ya ubicadas en ellas). Aunque en cuanto a recepción de flujos la diferencia entre ambas regiones es notable algunos años, la distancia se reduce mucho en cuanto al stock de empleo derivado, siendo Cataluña probablemente el líder en cuanto a inversiones en nuevas plantas y bienes de equipo. Otras regiones como el País Vasco, Andalucía o la Comunidad Valenciana se suelen alternar en los siguientes puestos, normalmente dependiendo de lo activas que hayan sido invirtiendo en sus comunidades las grandes multinacionales ya presentes en ellas.

. Evolución regional de la inversión recibida (1993-2014, millones EUR, No-ETVE)

Fuente: Registro de Inversiones, MINECO

Como se comentaba al principio, existe también un importante monto de inversiones no asignadas a ningún territorio en particular, al tratarse de inversiones generales. En el último año, éstas supusieron más del 10,7% de la inversión total (serían la tercera ‘región’ en cuanto a flujos), con una cifra superior a la suma de la inversión que recibieron las 14 últimas regiones, por lo que de repartirse el importe en las regiones en las que efectivamente tuvo impacto, el mapa sería probablemente muy distinto. Esto, unido al efecto sede y a los bajos importes que se registran en la mayoría de las regiones, sugiere que no sea recomendable hacer análisis simplistas de los datos ni de sus evoluciones, muchas veces más ligados a operaciones puntuales que a los efectos de medidas o políticas adoptadas.

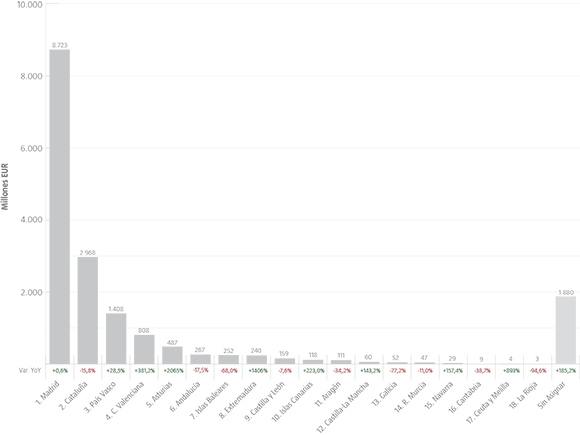

En 2014, la Comunidad de Madrid acumuló el 49,5% de la inversión productiva, manteniendo niveles similares al año precedente. Cataluña recibió el 16,8% de los flujos, con un moderado descenso sobre el año anterior, seguida a buena distancia por el País Vasco (8,0%) y la Comunidad Valenciana(4,6%), esta última con una subida muy significativa (+381,2). Destaca también el fuerte incremento registrado en Asturias, la quinta receptora del año, especialmente por la gran diferencia con su vecina Cantabria. Otras regiones con evoluciones positivas incluyen a Extremadura, las Islas Canarias, Castilla-La Mancha, Navarra o Ceuta y Melilla, si bien por las cifras de inversión que se manejan en ellas es difícil ver en ello una tendencia estable.

. Distribución regional de la inversión recibida (2014, millones EUR, No-ETVE)

Fuente: Registro de Inversiones, MINECO

Si se normalizan los datos de 2014 por la población de cada Comunidad Autónoma y se analiza la inversión per cápita, la Comunidad de Madrid (1.343€) sigue siendo la principal región, pero esta vez seguida del País Vasco (642€) y el Principado de Asturias (456€). Cataluña (393€) se colocaría como la cuarta región, con una inversión per cápita levemente por encima de la media nacional (374€). Otras regiones que mejorarían su posición frente al análisis de flujos totales incluyen a las Islas Baleares (227€) o Extremadura (217€), mientras que la Comunidad Valenciana (158€) o Andalucía (32€) pierden tres y siete posiciones, respectivamente.

. Stock de empleo derivado de inversión extranjera por CCAA (2012)

Fuente: Registro de Inversiones, MINECO

Análisis Sectorial

En lo que respecta a la distribución sectorial, la mitad de la inversión se concentró en cuatro sectores: Actividades Inmobiliarias (3.276M€, el 17,5%, con un gran peso del Alquiler de Bienes Inmobiliarios por cuenta propia), Comercio Mayor e Intermedio (exceptuando vehículos de motor, 3.009M€, un 16,6%, la mitad aproximadamente Comercio al por mayor de productos farmacéuticos), Servicios Financieros (exceptuando Seguros y Fondos de Pensiones, 1.843M€, 10,5%) y Suministro de Energía (1.012M€, un 5,7%, la mitad de ello en el sector Eólico). Otros sectores destacados incluyen la Construcción de Edificios (752M€, Promoción de edificios casi en su totalidad), la Industria de la Alimentación (748M€), las Actividades Auxiliares a los Servicios Financieros (710M€, fundamentalmente en Actividades de Intermediación en Operaciones con Valores y Otros Activos) o el Almacenamiento y Actividades Anexas al transporte (645M€, principalmente Actividades Anexas al Transporte Terrestre).

Información adicional

En el siguiente enlace se puede consultar nuestro mapa de los Flujos de Inversión Bruta recibidos por España en 2014, así como diversas gráficas que ofrecen contexto a nivel mundial y el desglose temporal y regional de los datos.

Blogroll

Newsletter

Mapa IED en España

Últimos artículos

- Resumen mensual, Ene-17

- Resumen mensual, Dic-16

- Resumen mensual, Nov-16

- Resumen mensual, Oct-16

- Resumen mensual, Sep-16

- Resumen mensual, Ago-16

- Resumen mensual, Jul-16

- Resumen mensual, Jun-16

- Resumen mensual, May-16

- Resumen mensual, Abr-16

- La IED en España, 2015

- Mapa de la IED, 2015

- Resumen mensual, Mar-16

- Resumen mensual, Feb-16